港股招股书即将失效,海辰储能何去何从?

文丨赵然

海辰储能从2023年的A股IPO折戟之后,今年的港股IPO也一路波折。

先是冯登科涉嫌侵犯商业秘密案风波不断,而后该公司招股书即将于9月25日面临失效,加上与宁德时代旷日持久的纠纷,被外界质疑“技术专利抄袭”、不正当竞争、高负债低盈利等。

这匹储能赛道的“超级黑马”,上市之路注定坎坷。

【风波再起】

9月15日晚间,一封以“冯登科妻子”名义发布的“喊冤信”在网络上迅速传播,再次将正值IPO的海辰储能推到风口浪尖。

信中称,冯登科2017年从宁德时代离职时只是P8级别工程师,2020年加入海辰储能,完全不懂复杂的商业竞争与“商业秘密”纠纷。这揭示了宁德时代与海辰储能之间的争端。

天眼查显示,冯登科并非普通员工,曾任海辰储能总裁办公室主任、工程部负责人,还是子公司海辰绿能、以及海辰致诚、海辰创享三家公司的法定代表人。2025年7月,因涉嫌侵犯商业秘密罪在机场被带走。

尽管海辰储能不断澄清,但冯登科仍需等待最终的司法审判。

【上市倒计时】

烈火烹油的储能赛道,不断上演资本大戏。

据行家说储能不完全统计,仅在今年上半年申请港股IPO的储能企业就达18家。其中,宁德时代和正力新能源已成功H股上市。

包括欣旺达、思格新能源、麦田能源、海辰储能、思格新能源、果下集团等都欲借助港股,撬动国际市场,实现加速扩张。

然而,在一片火热的行情中,海辰储能迟迟没有拿到资本市场的“船票”。

从成长性来看,这家2019年12月才成立的储能新秀,在资本市场表现优异,其营业收入从2022年的36.15亿元,一路飙涨到2023年的102.02亿元,2024年进一步增至129.17亿元,估值一路水涨船高,达到250亿元。

然而,这些亮眼的成绩背后,隐忧重重。

其一,技术专利问题。

海辰储能在5年内拿下了多达4000项专利,然而其2024年的研发费用率只有区区4.1%(估算),和头部企业相去甚远,位居全球TOP6企业末位。

这一数据远低于宁德时代(5.14%)、比亚迪(6.85%)和亿纬锂能(5.6%)。而且,其研发投入远低于管理费用,2022-2024年,研发费用分别为1.97亿元(占比5.46%)、4.85亿元(占比4.75%)、5.30亿元(占比4.1%),同期管理费用达到6.53亿元、7.1亿元和7.9亿元。

孱弱的研发投入难以适应快速迭代、技术密集型的储能赛道。

发明专利申请流程复杂,专利权仅从公告日起至生效,最快就需要约2年时间,实际可能延长至3-5年。不禁令人起疑,海辰储能是如何在如此短的时间内,获取如此庞大数量的专利?

其二,盈利问题。

整体上看,海辰储能营收从2022年的36.15亿元增至2024年的129.17亿元,年复合增长率高达89%,颇为亮眼。

与此同时,2024年扭亏为盈,实现净利润2.88亿元。但深扒财报,其2024年仅政府补贴就有4.14亿元,是净利润的1.43倍。若剔除补贴等因素后,经调整的净利润仅有3.18亿元,净利率不足3%。

而且,核心业务储能电池收入在2024年仅有79.61亿元,增长几乎停滞。国内市场的收入在2024年不升反降,从2023年的101亿元下滑至92.17亿元,下降约8.8%。

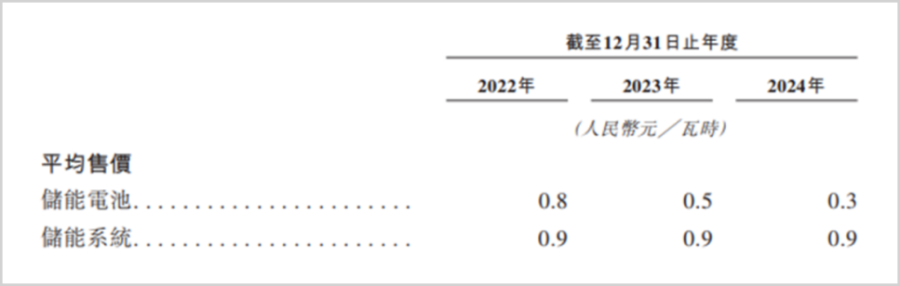

产品均价也在下滑,2022-2024年,其储能电池均价从0.8元/Wh暴跌至0.3元/Wh,降幅高达62.5%。

9月16日,一则行业消息震惊了整个储能行业。海辰储能不惜以仅73-75美元/KWh的史上超低价中标了沙特阿拉伯两个大型储能项目。这个价格不仅远低于欧美均价,几乎是国内同行的成本价了。

海辰储能此举直接引发行业不满,有投资人公开撰文喊话海辰“在行业有利可图之下,低价竞争相当于在破坏全行业盈利格局。作为即将冲刺港股上市的海辰储能,为何要搞低价竞争?”

对于行业质疑海辰储能没有公开回应,此刻对于狂奔上市的海辰储能而言,已无暇顾及太多。

假如无法上市,又没有了补贴,该如何实现真正意义上的盈利?是悬在其头顶的最大疑问。

其三,负债、应收账款“双高”。

除了自身造血的疑问,海辰储能头上还悬着另外一把“剑”,难解的双高问题:高负债和高应收账款。

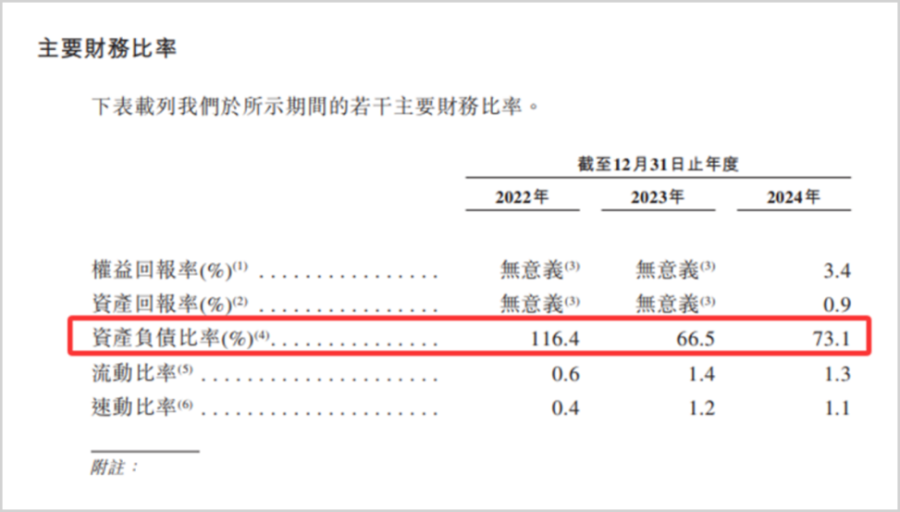

其应收款项从2022年的2.23亿元飙升至2024年的83.15亿元,两年增长37倍,2024年的应收款规模相当于当年营收的64%,资产负债率高达73.1%,这两项数据均远远高出同类企业。与此对应,同期计提的贸易应收款项信贷亏损拨备达到6.61亿元。

更令投资者起疑的是,应收账款周转天数从2022年的不到30天延长到2024年的近200天,回款能力显著恶化。

负债方面,其银行及其他借款余额近百亿元,而账上现金及现金等价物仅有42.94亿元,资产负债率高达73.1%,流动比率为1.29,低于行业1.5的警戒线。

其财务成本从2022年的6473万元增至2024年的3.36亿元,相当于年营收的2.6%,已经形成沉重的财务负担。

现金流回款迟滞,负债率又畸高,倘若大客户一旦发生违约,海辰储能的现金流将面临巨大风险。

这些都是拦在IPO面前的拦路虎。

【何去何从】

对于海辰储能的股东(尤其是早期投资者),IPO是其退出机制的一部分。IPO失败会导致股东无法通过上市变现资产,甚至可能拖延其投资回报的实现。

对于海辰储能自身而言,其财务状况、经营模式已经引发投资者对公司未来盈利能力的担忧,未来低价扩张的高增长模式能否持续,尤其是在没有政府补助的情况下,会是市场关注的焦点。

如果法院判定海辰储能在技术专利或商业秘密方面存在问题,可能会面临巨额赔偿并损害公司声誉,进一步影响资本市场的信心。

公司无法上市后,资金流动性问题可能会影响其技术研发和市场扩张的速度。如前所述,海辰储能的研发投入占比相对较低,技术竞争力尚待提升。若融资困难,可能会导致其在技术上的滞后,影响未来产品的性能和成本竞争力。

此外,海辰储能尚未完成与境外子公司相关的外汇登记等监管程序,若IPO失败,监管机构的持续关注可能导致公司面临更多合规压力。

从专业投资人的角度看,海辰储能未能成功上市将导致其面临融资难、股东流动性受限、市场信任度下降、技术和扩张受限等多重挑战。公司若无法及时调整战略、增加现金流和提高财务健康度,可能会面临较大的生存压力。

何去何从?已是这家储能黑马在关键时刻的大考。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——