数据|资本并购潮涌:二季度起加速,现金收购更受欢迎

上半年,新“国九条”等政策接连推动并购重组市场升温。

蓝鲸新闻7月18日讯(记者 徐晓春)上半年,新“国九条”等政策接连推动并购重组市场升温。据同花顺iFind数据统计,截至7月15日,A股共披露约1146起并购事件,二季度环比增长30%。

机械设备、电子等“硬科技”行业仍然是并购市场主力军,随着绝大部分并购事件以横向扩张以及产业链纵向拓展为主要目的,“A吃A”、“A吃H”等资本市场内部整合时有发生。此外,地方国资的身影在今年的并购市场频频出现,与以往纾困不同,年内国资动向意在直接取得控制权,仅7月8日一天,就有厦门、黄山等地方国资入主上市公司。

二季度并购数量环比增长3成

从年初开始,多措并举活跃并购重组市场等话题的热度就开始逐渐升温。

3月15日,中国证监会发布《关于加强上市公司监管的意见(试行)》提出,支持上市公司通过并购重组提升投资价值。4月12日,新“国九条”再次明确提出加大并购重组改革力度,4月19日,中国证监会再提出支持科技型企业股权融资。

据同花顺iFind数据显示,以首次公告日为计,截至7月15日时,A股市场共披露约1146起股权并购事件,同比减少约16.84%。整体并购节奏较上年有所放缓,但细究来看,多项政策措施推动下,二季度以来,上市公司并购热情有所回升。据统计,第二季度上市公司共有大约600起并购重组事件披露,环比增长30%左右,新“国九条”公布当月,资本市场并购事件明显增多。

(制图:蓝鲸新闻 数据来源:同花顺iFind)

除此之外,上市公司在2023年下半年规划的多起大型并购事件,也在上半年有了新的进展。以最新公告日计量,截至7月15日,上市公司更新披露并购事件达到1558起。到目前为止,仍在推进中的股权并购交易中,有8起规模超过百亿元。

7月15日,中航电测为购买成飞集团100%股权所发行的股份正式提交注册,该笔交易总额超过174亿元。7月12日,青岛港对重大资产重组方案进行重大调整,公司以94.4亿收购控股股东旗下港口资产推进一体化。

再往前看,6月28日,陆家嘴以133亿收购控股股东股权资产并配套募集资金的方案也终于落地,这也曾被内业认为是支持房企股权融资的“第三支箭”政策落地。此外,年初中国节能将百亿资产注入节能环境,是A股目前交易规模最大的垃圾焚烧发电行业重组项目。在2024年新增披露的并购事件中,甘肃能源定增收购控股股东旗下火电资产成为交易金额最高的股权并购项目,涉及金额超过76亿元。

在全部上市公司并购事件中,以机械设备、电子、生物医药、计算机等“硬科技”行业为主力军,基础化工以及涉及部分新能源企业的电力设备等行业并购数量同样出现明显断层。此外,在今年的并购事件中,大约有305起涉及关联交易,占比26.61%。

“A吃A”等资本市场内部并购频现

新“国九条”中明确提出,鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式提高发展质量。事实上,在2024年至今的并购事件中,围绕产业链上下游进行整合布局,以及横向资源并购扩张仍然是并购市场的“主旋律”。

年内,机械设备行业是整个A股并购热度最高的行业,行业涉及金额最大的并购事件则是,上海机电以现金方式收购控股股东上海电气等方所持有的上海集优100%股权。上海机电本身依托控股子公司上海三菱开展电梯生产、销售及维保业务,公司试图通过收购上海集优将业务拓展至工业基础件领域。不过,53亿关联交易并购最终遭中小股东否决。

此外,电子行业最大并购事件为长电科技6.24亿美元收购晟碟半导体80%股权,加快扩大公司在存储及运算电子领域的市场份额。今年3月,华润双鹤以31亿收购华润紫竹100%股权,是公司化药板块业务整合的重要动作。

据同花顺iFind统计,2024年的股权并购交易中,有30起收购交易涉及对赌协议,出让方一般对标的企业未来三到五年的业绩做出了承诺。其中绝大部分收购交易为横向资源整合。

比如,作为“科创板八条”后并购重组第一单,7月16日,普源精电发行股份购买耐数电子67.74%股权获证监会同意注册。年初普源精电以现金收购耐数电子32.26%股权时,耐数电子原股东同时承诺标的资产在2024年度至2026年度合并财务报表中扣非净利润三年累计实现不低于8700万元,且业绩承诺期内,标的公司每年实现扣非净利润均不低于1500万元。

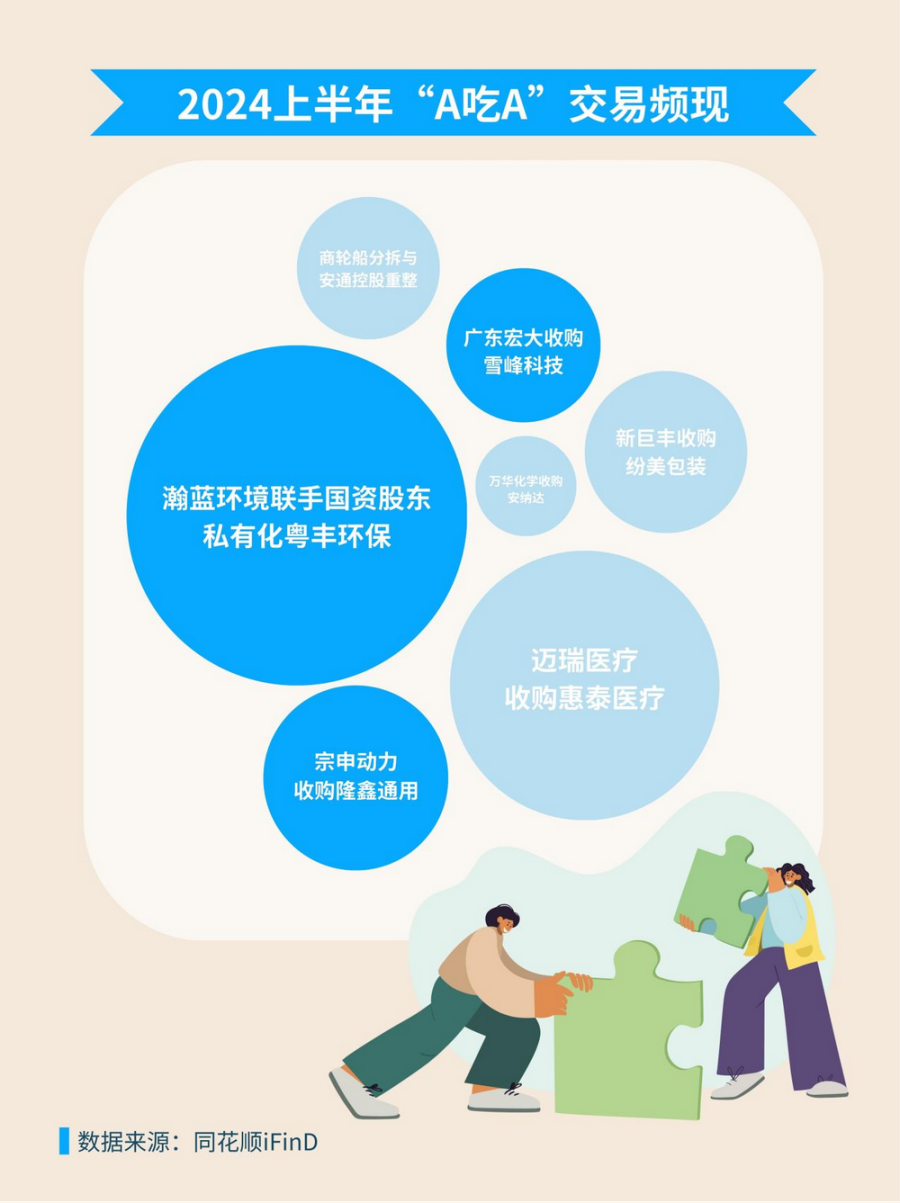

在并购标的的寻找中,上市公司从规模、资源等方面来说,本身都是相对优质的资源,年内的产业并购中,“A吃A”、“A吃H”等资本市场内部整合时有发生。

1月28日,迈瑞医疗计划以66.5亿元的对价收购医疗器械细分龙头惠泰医疗控制权,拉开资本市场今年“A吃A”事件的帷幕。2月,A股首单“A吃A”落地,万华化学入主安纳达,安纳达实控人变更为烟台市国资委。

随后,新巨丰的并购也伴随着股权争夺战一同打响。5月9日,无菌包装龙头新巨丰推进“A吃H”的行业并购,公司抛出对纷美包装的27港元要约收购计划。同月28日,招商轮船分拆中外运集运和广州滚装,通过与安通控股重组实现资产上市。

7月刚刚过半,就已经出现三起资本市场内部并购。7月3日,同日出现两笔“A吃A”的并购事件,一边是广东宏大拟22亿入主雪峰科技,民爆行业整合加速,另一边是“重庆摩帮”内部格局再生变,宗申动力33.46亿元拿下隆鑫通用控制权。7月8日,瀚蓝环境联手国资股东计划私有化粤丰环保,环保行业迎来百亿级“A吃H”并购重组。

(制图:蓝鲸新闻)

今年以来的新增的并购事件中,绝大部分上市公司选择用现金收购方式,仅16家上市公司选择以定增方式募集部分配套资金,即使是龙头企业“A吃A”这种相对规模较大的并购事件,大多数仍然采用现金收购的模式。

地方国资“扫货”接连入主上市公司

在今年并购市场的资本运作中,国资的身影频频出现。与以往国资出手参与纾困上市民企的操作有所不同,年内并购事件中,国资入局更多以拿下上市公司控制权为目的。

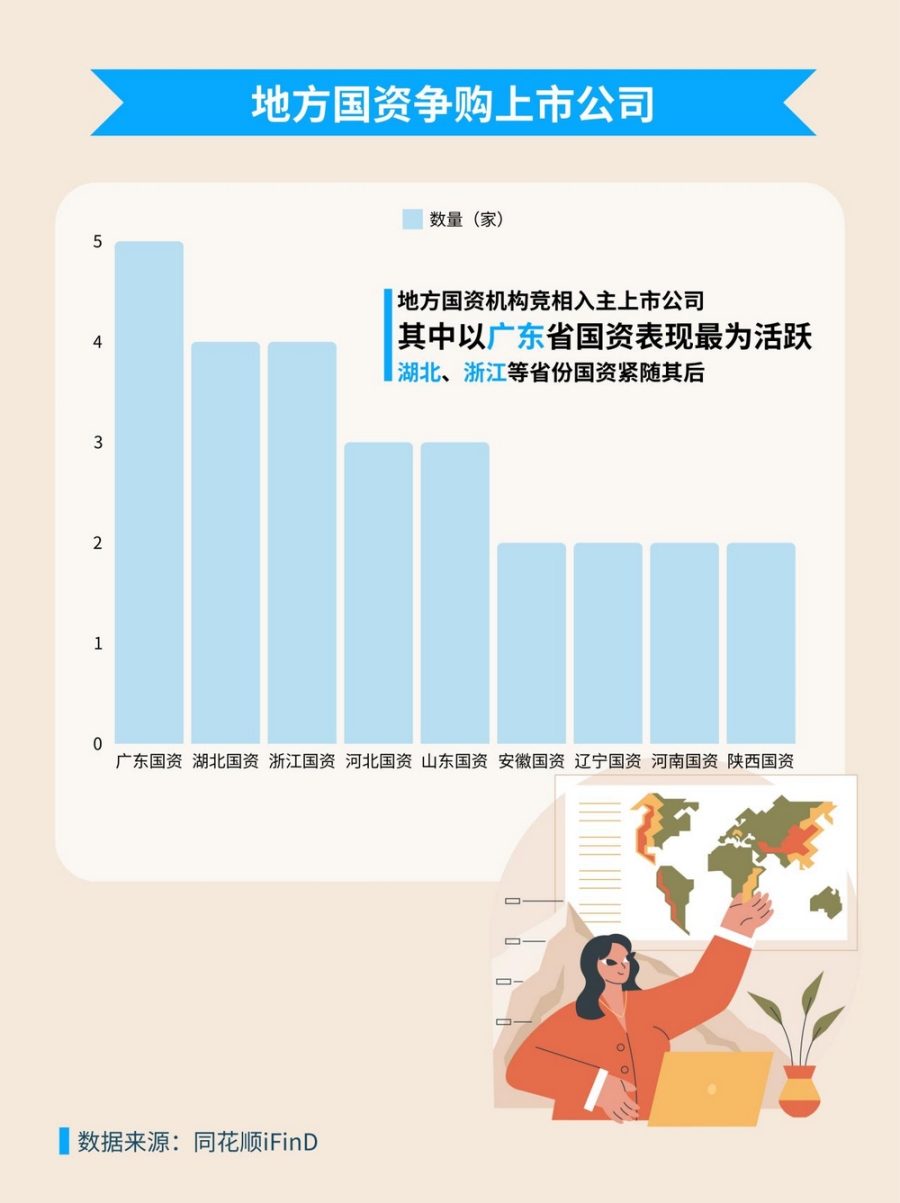

据蓝鲸新闻记者统计,截至7月15日,A股共有100家上市公司披露了实控人或控制权变更及拟变更事项。其中,41家变更后的实控人为各地方国资,占比超过4成,包括7家为国资内部控股结构调整。

其中,广东省国资委参与了5起上市公司控制权变更事件,数量最多。湖北国资、浙江国资各自拿下4家上市公司控制权,紧随其后。其后,河北国资和山东国资新增入住3家上市公司。

(制图:蓝鲸新闻)

3月底,湖北省国资委快速扩张资本版图,旗下长江产业集团通过协议收购一举拿下长江证券控制权,国资出手收购价格高出长江证券彼时股价近60%,总交易金额达到70亿元左右。几乎同时,长江产业集团出手奥特佳,21亿元拿下奥特佳控制权,加上此前取得的广济药业、万润科技和双环科技,湖北国资距离2025年控股6家上市公司的目标更近了一步。

从3月开始,科林电气控制权争夺战持续了小半年之久。期间,石家庄国有资本投资运营集团有限责任公司(以下简称“石家庄国投”)先后两次举牌。6月初,海信网能作为“攻方”祭出要约收购的大招,石家庄国投也正式与科林电气原实控人方面达成一致行动关系,正式加入战局并拿到控制权。随后海信网能完成要约成为科林电气第一大股东,但上市公司控制权的争夺仍在继续。

5月14日,唐山市国资同时拿下大晟文化、风范股份的控制权。6月,四川国资以13.52亿入主红旗连锁的事宜更进一步。

进入7月后,地方国资加速出手拿下上市公司控制权。仅7月8日一天,就有世运电路、电工合金、杰恩设计、ST步森、光洋股份、兴民智通、天汽模等7家公司发布了实际控制权变更的相关公告。其中,佛山市顺德区国资局34.45亿元入主世运电路,黄山市国资和宝鸡市财政局分别拿下光洋股份和ST步森的控制权,以及厦门市国资委将电工合金收入囊中。7家控制权变更事件中,国资占比过半,由此也能一窥国资在今年并购市场的出手频率。

同样在7月初,瀚蓝环境推动的环保行业百亿级“A吃H”背后,仍然有国资的影子。以瀚蓝环境账面18亿的存量资金尚不足以覆盖公司超百亿的负债,背后佛山市国资局以及广东省国资委则是提供强大的资金支持,借道瀚蓝环境完成对粤丰环保的并购整合。7月8日,广东省内国资再出手,由广东省财政厅和珠海国资共同控股的大横琴集团,通过司法拍卖取得世荣兆业部分股权触发全面要约,珠海地产“三剑客”之一将迎新主。