海安农商行IPO“长跑”主动撤回,剩余8家排队银行中有5家为中止状态

海安农商行的IPO“长跑”之路最终以折戟告终。

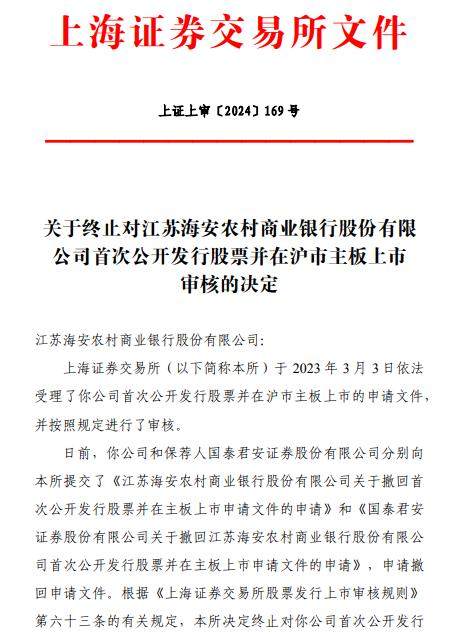

蓝鲸新闻6月27日讯 (记者 金磊)6月26日,上交所发布了《关于终止对江苏海安农村商业银行股份有限公司首次公开发行股票并在沪市主板上市审核的决定》。

据公告披露,江苏海安农村商业银行股份有限公司(以下简称“海安农商行”)和保荐人国泰君安证券股份有限公司分别向上交所提交了《江苏海安农村商业银行股份有限公司关于撤回首次公开发行股票并在主板上市申请文件的申请》和《国泰君安证券股份有限公司关于撤回江苏海安农村商业银行股份有限公司首次公开发行股票并在主板上市申请文件的申请》,申请撤回申请文件。

这也意味着海安农商行的IPO“长跑”之路最终以折戟告终。

海安农商行漫漫IPO之路终折戟

海安农商行官网介绍,该行成立于2011年2月,注册资本金10亿元,下设1个营业部和63家支行。

据了解,该行是江苏地区的一家县域农商行,从收入构成来看,海安农商行的营业收入依赖于利息净收入,其次为投资收益,中间业务收入的营收贡献较小。

事实上,海安农商行自2016年12月就进入上市辅导,国泰君安担任辅导机构。

2018年6月,该行上市申请获证监会受理并预披露了招股书,后于2019年4月进行了预披露更新,之后便再无进展。

直到开启全面注册制后,海安农商行IPO于2023年3月平移至上交所后,上市进程一直停留于受理状态。

今年3月31日,海安农商行上市进程更新为“中止”状态,原因为发行上市申请文件中记载的财务资料已过有效期,需要补充提交。

截至去年末,海安农商行总资产规模为936.1亿,同比增长13.17%;存款余额为700.55亿,同比增长10.4%;贷款余额为601.13亿,同比增长12.06%。

海安农商行2023年实现营业收入20.23亿,同比下滑0.43%;净利润为8.61亿,同比增4.64%。2023年末该行不良贷款率为0.99%,拨备覆盖率为466.32%,资本充足率为15.42%,一级核心资本充足率为14.26%。

排队的IPO银行还有8家,上市“后备军”持续增加

回顾近几年银行IPO之路。2020年仅厦门银行成功登陆A股,到了2021年银行IPO慢慢恢复,重庆银行、齐鲁银行、瑞丰农商行和上海农商行4家银行先后上市。

不过好景不长,自2022年兰州银行上市以后,此后就再也没有银行成功上市的案例。

在海安农商行之前,亳州药都农商行已于今年1月撤回了在上交所的上市申请。

对于银行IPO逐渐冷寂,有业内人士表示,银行业在A股的权重已经很高,规模较大的银行都已经上市且估值偏低,后续新上市银行的主力落到了数量庞大的城商行和农商行之上。然而小银行的业绩不稳定以及各项监管指标都相较大行有一定差距,其IPO定价也难获得市场青睐。

目前,沪深两市一共还有8家银行排队中。在上交所排队银行中,湖北银行、昆山农商行为已受理状态,其中湖州银行为已问询。在深交所中,所有5家排队银行均为中止状态,原因皆为财务资料已过有效期。

从上市进程来看,近两年银行IPO节奏明显放缓,但不断有中小银行传出IPO筹备事项,A股银行上市“后备军”持续增加中。

2023年11月,湖南省上市后备资源库名单公示,长沙农村商业银行、湖南银行均在列。

同月,赣州银行官网信息也显示,该行采购上市保荐人及主承销商项目日前公开招标。

沧州银行则在去年6月初召开临时股东大会,审议增资扩股方案、A股IPO项目选聘中介机构等议案;北部湾银行于去年7月完成A股IPO保荐机构(主承销商)采购等项目招标;桂林银行去年8月在当地证监局完成上市辅导备案。